皆さんこんにちは。

資産運用・節約ブログのふにです。

突然ですが、「マス層」や「アッパーマス層」という言葉をご存じでしょうか?

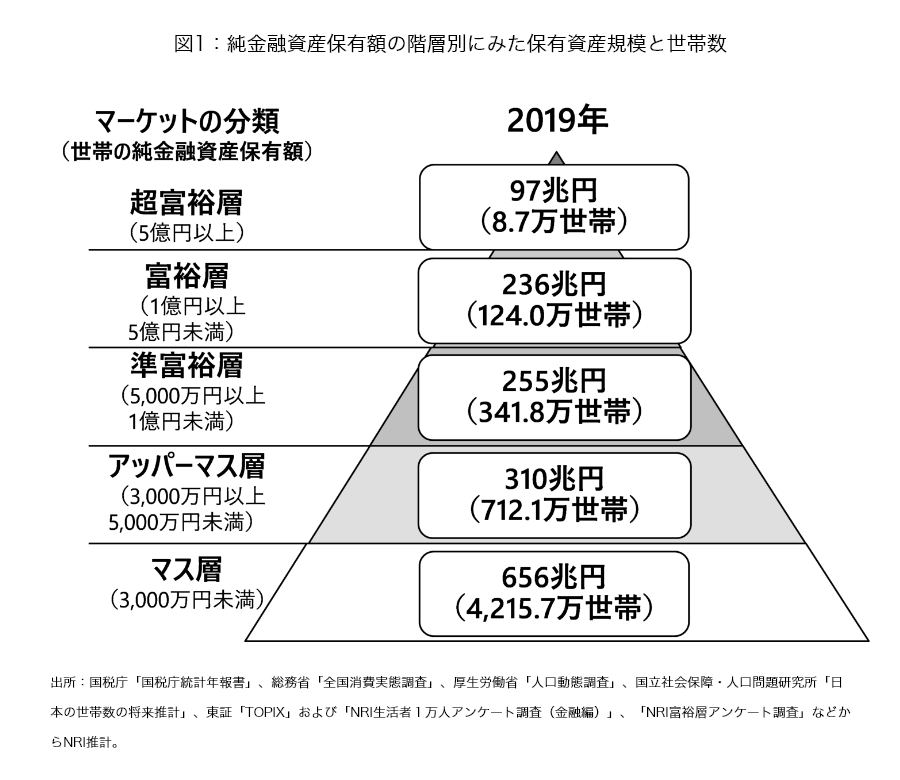

定義としては、以下の通りです。

- マス層:3000万円未満の純金融資産保有額

- アッパーマス層:3000~5000万円未満の純金融資産保有額

そのほかの階層を含め、5つに区分されています。

このグラフを見ていただくと、富裕層の定義や割合がわかりやすいです。

ここでの純金融資産保有額とは、世帯が保有する金融資産から負債を差し引いた総額を指します。

つまり、純資産=金融資産-負債(ローン等)で表されます。

誰もが目指したいお金持ち。

どうすれば、その仲間入りできるのでしょうか?

今回は、マス層がアッパーマス層に到達するまでの具体的戦略について紹介します。

昔よりも格差はさらに拡がっている

まず、知っておかなければならないのが、年々格差は広がっているという事実です。

2017年においては、富裕層118.3万世帯に対し現在は124万世帯

また、マス層は2017年に4203.1万世帯だったのに対し、現在4215.7万世帯となっています。

このように、数字的にみても差が広がっていることは明らかです。

では、マス層からアッパーマス層になるとどのような暮らしぶりになるのでしょうか?

アッパーマス層の生活水準

実際は、アッパーマス層になっても、生活水準は大きく変わりません。

ですが、メリットもあります。

1つは、老後への不安が解消されることです。

そして、2つ目は現在の仕事に縛られない生活が送れる可能性があるということです。

心に余裕ができる生活を送るためには、是非目指したいアッパーマス層です。

ですが、そのために日々の節約や貯蓄で神経をすり減らしては本末転倒です。

そこで、精神的負担の少ない、効果的な節約や資産運用の方法を当ブログにてご紹介しています。

各記事を合わせてご覧ください。

結論、時間をかければ資産運用でアッパーマス層入りは可能

資金0の状態から3000万円確保するためにどれくらいかかるのか、具体例で考えてみましょう。

毎年100万円貯金可能なサラリーマンで、その他の負債が無い場合…

100万円を複利5%、毎年20年間積み立てる設定で、年金終価係数を用いて計算しました。

結果、20年後には約3306万円の資産が得られる可能性があると算出されました。

ちなみに19年間でも3000万円到達可能です。

20歳代から運用していれば40歳代で達成できる計算ですね。

もちろん、複利はあくまでも目安なので、投資商品によって達成期間が変動します。

短期で達成したいなら資産運用だけでは不十分

このように、適度な節約や資産運用のみでは、相応の時間がかかってきます。

仮に投資額が100万円から150万円に増えて複利は5%の場合、15年間で3000万円まで達成可能です。

入金力が上がると、5年も縮まる計算です。

そこで、大事なのが稼ぐ力です。

まずは今の仕事で昇給額が上がるよう取り組みましょう。

手っ取り早いのは必要な資格を取得し、手当をもらうことです。

もし、今の仕事や職場で、どうしてもやる気が起きない場合は副収入を得るのも一つです。

小さく、お金がかからないことから始めましょう。

何か強みを持っている、またはこれから強みを作りたい方は、ココナラなどもおすすめです。

また、メルカリSHOPといったサービスも開始されました。

今後、個人がますます稼ぎやすい時代となってきたのではないでしょうか。

逆に、初期投資がかかる、もしくは資金を借り入れてまで始める事業はNGです。

アッパーマス層になるための転職はありか?

転職すれば、収入が増えるわけではありません。

むしろ4割の人々が、下がる傾向にあると言われています。

ただ、キャリアアップのためや他業種へ転職するのであれば話は別です。

業種別にどれくらい収入が異なるのかは、以下のリンクをご参照ください。

そして、大切なのは業種だけでなく、どれだけ専門性や希少性があるかです。

例えば、専門性のある資格でも、従事している人数や試験の合格率が高ければ給与はさほど高くない傾向にあります。

これからどんな仕事を選ぼうか迷っている方は、そうした視点を参考にしてみてください。

若者のアッパーマス層、つまり3000万円越えは現実的か?

どれくらいの収入かで、達成するまでの期間は異なりますが、若いほど有利なのは間違いありません。

純資産としての3000万円越えは、住宅ローンを借り入れているかでハードルが大きく変わります。

ただ、3000万円借り入れたからといって、その時点で貯金がなければマイナス3000万からのスタートというわけではありません。

住宅にも価値があり、たとえ価値が下がるとしても、売却による多少の利益があるからです。

また、結婚や出産、子育て資金と子供にはなにかとお金がかかります。

子育て資金がどれくらい必要かは、以下の記事をご参照ください。

結婚しておらず、家も建てていない若者は、その点で有利と言えます。

もちろん、子育て世代でも貯め時はあります。

3000万円以上貯める具体的戦略

それでは最後に、3000万円の資産に到達するまでの具体的戦略をご紹介します。

ステップは3つです。

固定費を見直す

- 生命保険は掛け捨てにする

- 格安スマホに乗り換える

- 電力会社を乗り換える

- 家賃の低い場所へ引っ越す

- 住宅ローンの借入額を減らす

各種手続きは必要ですが、一度乗り換えや見直しができれば、それ以降は大幅な節約になります。

固定費以外にも、外食費や交際費を減らすといった心がけも大切ですね。

資産運用で資産を増やす

- ネット証券で口座を開設する

- NISA口座を開設する

- 低コストの投資信託を選ぶ

- 定期的に積み立てる

銀行窓口や営業マン経由では、なかなか良い投資商品に巡り合えず、手数料も割高であることは言うまでもありません。

商品は全世界株式インデックスや米国株式インデックスファンドを選び、地道な運用をおすすめします。

また、大暴落後には、一時的に投資資金を増やすのも手です。

お金を稼ぐ

- メルカリで不用品を売る

- 今の仕事で昇給を目指す

- 夫婦共働きで世帯収入を増やす

- スキルを活かした副業を始める

給与以外に稼ぐなんて難しいと思いがちですが、手段はさまざまです。

まずは、身近で使わなくなったものを売り、稼ぐ実感を得ましょう。

給与以外で稼ぐ大変さが分かるようになれば、普段使うお金も抑えられるはずです。

もちろん、稼いだお金は資産運用に回しましょう!

意外と忘れがちな節税

節約のほかにも忘れがちなのが税金対策。

- 保険料控除

- 医療費控除

- ふるさと納税による寄付金控除

もれなく節税していきましょう!

ふるさと納税は、食費や生活用品の節約に繋がるので得におすすめです。

まとめ

富裕層からマス層といった、比較可能な指標を掲示しましたが、こうしたものは比較して一喜一憂するものではありません。

また、目標を達成するために現在の生活を犠牲にしてしまうのは本末転倒です。

しかし、アッパーマス層になることで精神的余裕または安定が生まれることは確かです。

老後資金問題や子育て資金の問題をに対して取り組みながら、今の生活を楽しみましょう。

将来への不安を解消し、現在の幸せを手に入れられる状態

アッパーマス層では、それが現実的となるのではないでしょうか。

本記事の内容は以上です。

最後までご覧いただき、ありがとうございました。

コメント