販売金額人気ランキングで上位表示される、SBI日本株4.3ブル

ハイリスク・ハイリターンとして知られる商品ですが、ある程度人気があります。

「日本株4.3ブルは、資産運用の投資対象としてどうなのか?」

「そもそも、ブルってどんなもの?」

こんな疑問をお持ちの方もいらっしゃるのではないでしょうか。

結論から言うと、長期的な資産運用には不向きです。

しかし、余剰資金の一部分で短期投資の選択肢としてはありかなとも思います。

そこで今回は、具体的にどのような特徴があるのか?

短期投資すべき理由や買い時、売り時について解説します。

ブル型ファンドの特徴と短期投資に限る理由

ブル型ファンドの特徴を、以下3つの視点から説明します。

- 市場上昇時

- 市場下落時

- 市場横ばい(ボックス相場)

ボックス相場では、特に注意しなければならないので要チェックです。

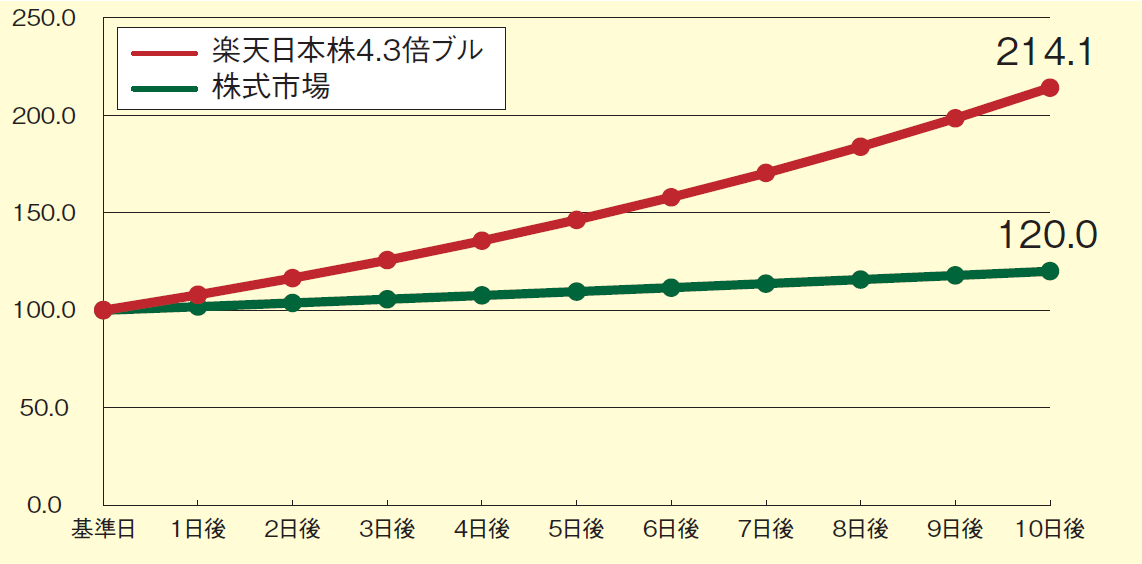

株式市場における指数上昇時の特徴

まず、株式相場が上昇を続けた場合、どのような特徴をもつのかについてです。

株式市場(緑)の上昇率に対して、日本株4.3倍ブルは、

4.3倍程度、基準価額が上昇します。

しかし、これはあくまでも前日比です。

株式市場が前日から1%上昇したら、楽天日本株4.3倍ブルは4.3%上昇するということです。

交付目論見書より引用

順調に株価が右肩上がりだった場合、図のような10日後の基準価額となります。

株式市場は20%の上昇に対して、楽天日本株4.3倍ブルは、4.3倍以上、上昇していることがわかります。

2日以上離れた日で比較をすると、4.3倍にならないのです。

これが特徴の1つです。

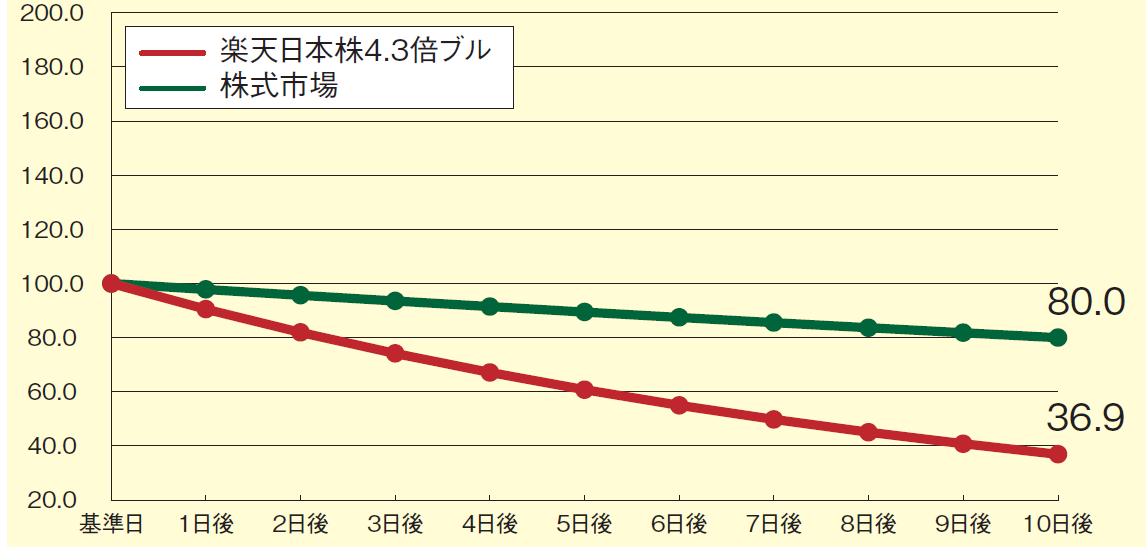

株式相場が下落し続けた時の特徴

こちらも考え方としては同様です。

株式市場が前日から1%下落するのであれば、日本株4.3倍ブルは4.3%下落します。

グラフを見てみましょう。

ただし、こちらも前日からの下落率が4.3倍になるというだけで、

10日が株式市場が20%ほど下落したときに、4.3倍の下落ではありません。

あくまでも、前日から下落率4.3倍になるということになります。

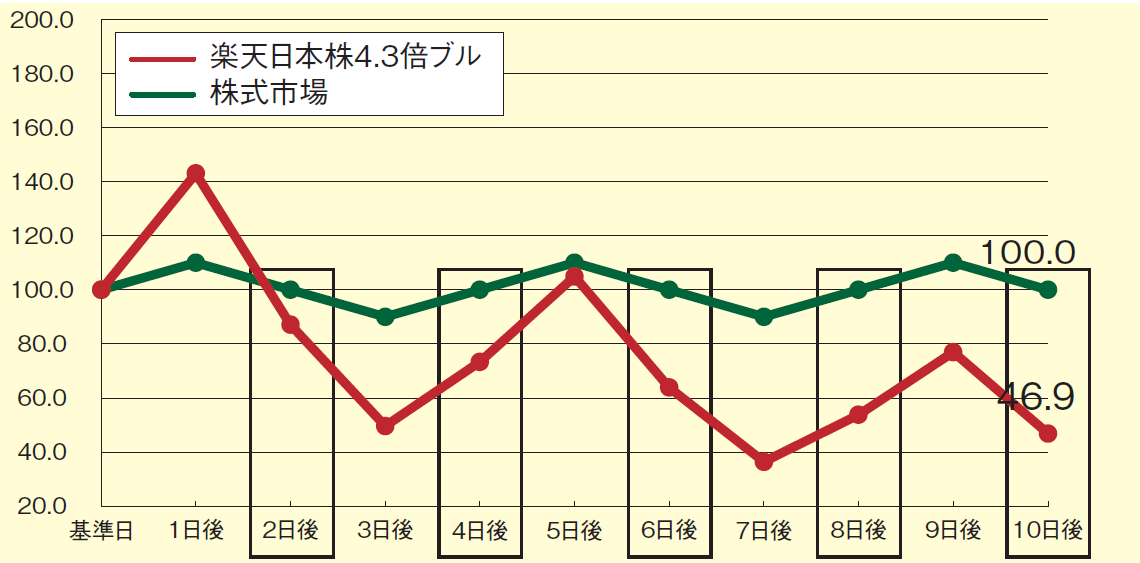

ボックス相場で推移した場合の特徴

この値動きでは、気を付けなければなりません。

こちらの図をご覧ください。

株式市場がプラスマイナスの範囲内で、上下に変動した場合、

日本株4.3倍ブルの基準価額は、かなり下がってしまいます。

これは、どのレバレッジ商品にも当てはまります。

別の商品(ETF)の例や、具体的な試算を行った記事もありますので、ご参照ください。

以上の説明で長期投資に向かない商品であることがお分かりかと思います。

基本は短期決戦の勝負で、くれぐれも長期で保有しようなどとは考えないでください。

日本株4.3ブルの投資対象は?

日本株4.3倍ブルの投資対象は、日経225の先物取引です。

また、一部国債やコマーシャルぺーバーなどを買い付けています。

これはレバレッジ4.3倍の株価先物指数を買い建てるための担保と、「投資信託は有価証券に総資産額の2分の1以上投資しなければならない」という規制をすり抜けるためです。

そして、日々の日経平均株価の値動きの4.3倍程度動くように、レバレッジをかけて運用していきます。

基準価額が日経平均株価の約4.3倍の動きとなるということは、仮に100万円投資したのであれば、その4.3倍である430万円を運用できると思ってしまいがちです。

しかし事実は異なります。

前述した通り、ブルベア型ファンドは、複利計算の構造上、基準価額が下落する仕組みになっていますので、注意してください。

具体的なブル型の商品は?

具体的には以下のような商品があります。

- 楽天 日本株4.3倍ブル

- SBI 日本株4.3ブル

この中でも、楽天 日本株4.3倍ブルを具体例として挙げていきます。

純資産総額

まず、純資産総額はどうなのか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だとイメージしてください。

純資産総額が小さいと運用が効率的に行えず、余計なコストが発生したり、運用会社も運用に力を入れないため、パフォーマンスが優れないといったデメリットが発生します。

楽天 日本株4.3倍ブルの純資産額は約290億円と、規模としては申し分ありません。

実質コスト

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例です。

よって、実際にかかる実質コストをもとに投資判断をする必要があります。

楽天 日本株4.3倍ブルの実質コストは1.44%とかなり高いです。

ブルベア型ファンドは構造上、基準価額が下落しやすい仕組みになっているため、コストが高いという点もかなりのデメリットです。

ブル型ファンドを購入するタイミング

これまでの話を踏まえると、この手の投資信託を購入する際にはタイミングを計る必要性があります。

売るタイミングも然りです。

ほったらかしで増えない商品です。

つまり、中級者以上が投資すべき対象と言えます。

それでは、どのタイミングで購入すべきですか?

答えは、大暴落に見舞われた直後です。

いつ大底が来たか判断仕様がないという声も聞こえてきそうですね。

もちろん大暴落直後でなくても、その後の景気回復局面での購入でも遅くはありません。

ブル型ファンドの売り時は?

ただし、売り時には注意が必要です。

次の暴落がいつ来るか誰も正確に予想できません。

また、保有期間が長いほど、相応のリスクを伴います。

よって、売り時の目安としては、より具体的に2点お伝えします。

- 景気回復に関する良いニュースが発表される

- 暴落前の基準価格に戻る

特に売り時を決めていなかった場合、予想以上に利益が出ると売るタイミングを先延ばしにしがちです。

そうした事態に備え、事前に数値的な目標を決めておくのも手です。

まとめ

ブル型の投資商品はハイリスク・ハイリターンです。

短期的な運用で利益を出したい方が選ばれる商品となります。

もう積み立て投資を始めている方で、リスクを許容できると思われる方は、余裕資金のさらに一部で投資するのも一つです。

ただし、買い時や売り時のタイミング、相場観が身についていなければ、ブル型商品への投資は損失を生み出す危険性が高まるでしょう。

本記事の内容は以上となります。

最後までお読みいただきありがとうございました。

なお、投資は自己責任でよろしくお願いします。

コメント